今回は、Ethereum上に構築されたPeer to Poolの保険市場プロトコル「InsureDAO」ついて紹介・解説していきたいと思います。

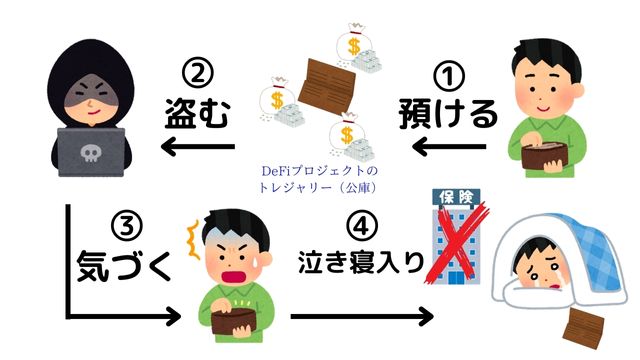

DeFi周りを中心に、スマートコントラクトの脆弱性を突かれたハッキングなど大きな事故が相次いでいる昨今ですが、こういった有事の際に基本的にユーザーは、「自己責任」の名の下に泣き寝入りせざるを得ない現状です。

こういったときに、現実世界と同じく『保険が適用されたら良いのに…』と思われたことがある方も多いのではないでしょうか。

今回ご紹介するInsureDAOは、Ethereumにアクセスできる人なら誰でもKYCなしで、あらゆる保険を作成・購入・引受することが可能なプロジェクトです。

選択肢の一つとして「DeFi保険」について知っておくだけでも役に立つことがあると筆者は考えているので、なるべくわかりやすく概要や仕組み部分、実際の使い方などについて解説してまいりたいと思います。

でははじめに、この記事の構成について説明します。

まずは、InsureDAOの概要とその特徴的な機能について、イラストを混ぜながら簡潔に解説してまいります。

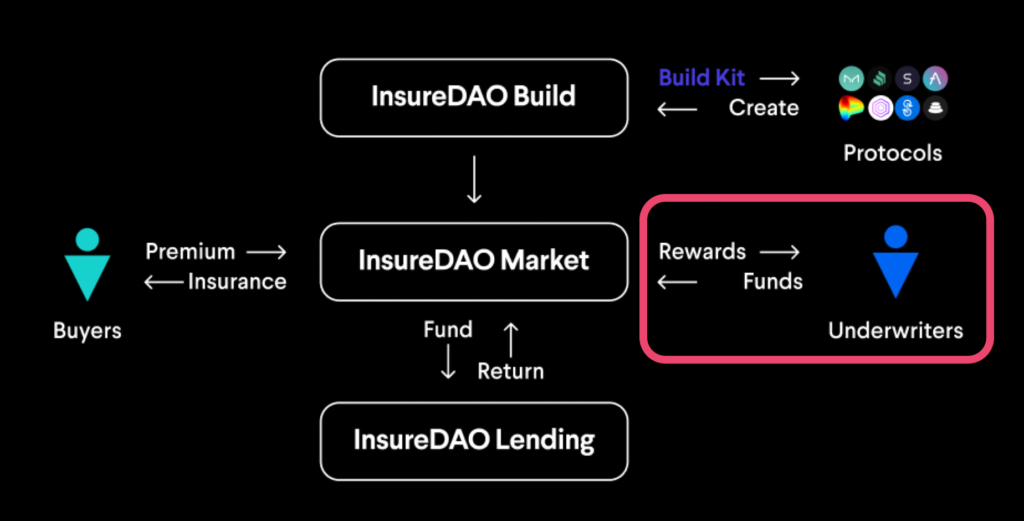

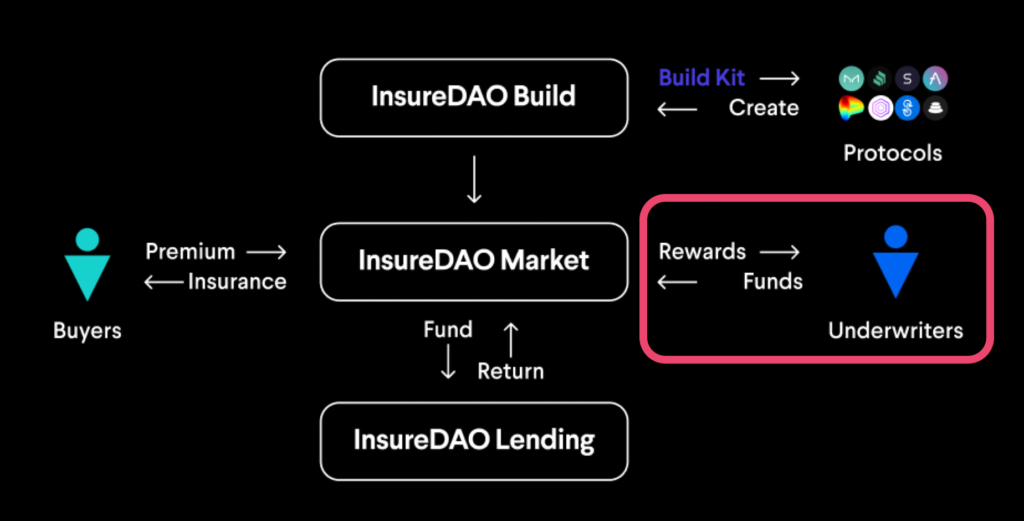

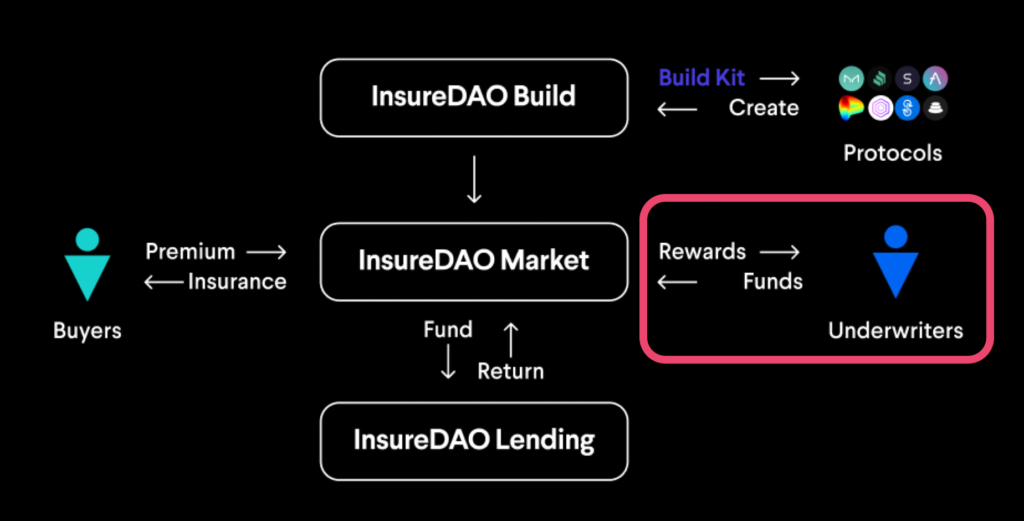

続いて、InsureDAOエコシステムにおける登場人物について順に解説していくことで、Peer to Poolの保険市場プロトコル「InsureDAO」がどういった仕組みで動いているのか理解を深めていただくことを目的とします。

最後に、InsureDAOならびにDeFi保険プロトコルに対する筆者の考察・論考について、試験を混えながら述べてまいります。

本記事が、「InsureDAO」の概要や注目ポイント、DeFi保険プロトコル事例などについて理解したいと思われている方にとって、少しでもお役に立てれば幸いです。

※本記事は一般的な情報提供を目的としたものであり、法的または投資上のアドバイスとして解釈されることを意図したものではなく、また解釈されるべきではありません。ゆえに、特定のFT/NFTの購入を推奨するものではございませんので、あくまで勉強の一環としてご活用ください。

イーサリアムnaviの活動をサポートしたい方は、「定期購読プラン」をご利用ください。

InsureDAOとは

概要

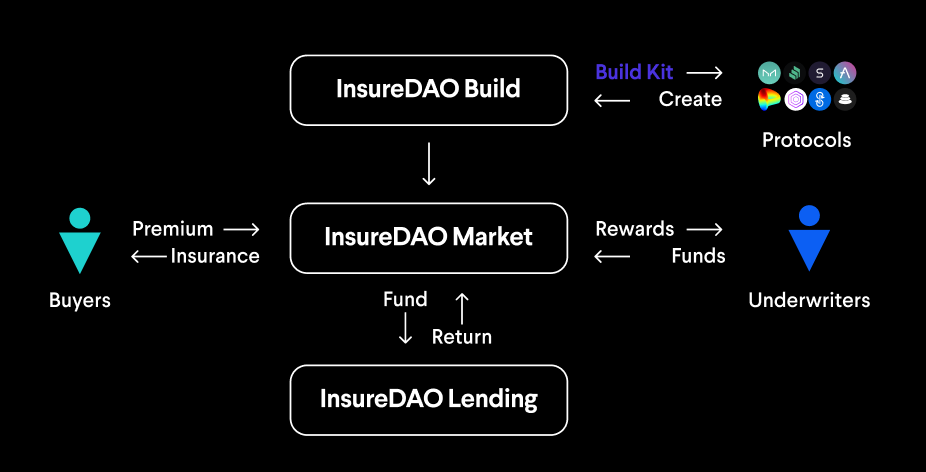

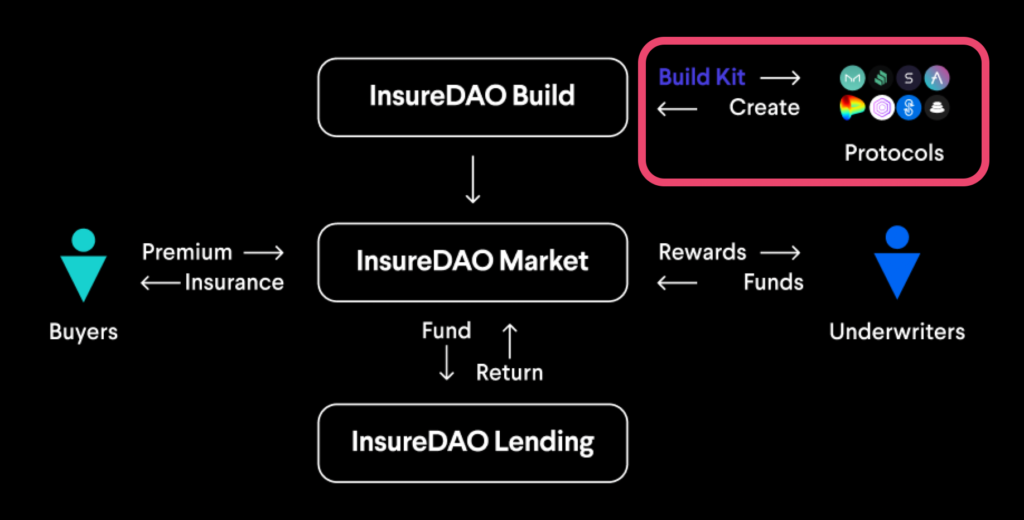

InsureDAOは、Ethereum上に構築されたPeer to Poolの保険市場プロトコルです。

プロトコルの運用と管理はDAOによって制御され、Ethereumにアクセスできる人なら誰でもKYCなしで、あらゆる保険を作成・購入・引受することが可能です。

InsureDAOを簡潔に説明すると、DeFiをはじめEthereumエコシステム内における「あらゆるリスク」に対して保険をかけることができるサービスであり、あなたが新しいDeFiプロトコルを使う際に「保険に入りたい!」と思った場合、InsureDAOを通して簡単に保険を買うことができます。

一般的な保険システムに加入していた場合、たとえば保険加入者が車に引かれて事故に遭ったとすると、被害者に対して保険会社から被害状況に応じて補償金が支払われます。

これは、保険会社という中央集権的な組織が、運営・管理などを一元的におこなっていることにより実現可能なスキームです。

実際、直近でもHarmoneyのHorizon Bridgeがハッキングされて135億円相当のアセットが盗まれたというニュースがありましたが、こういった有事の際に『DeFi保険に入っておけば…』といったニーズが存在するでしょう。

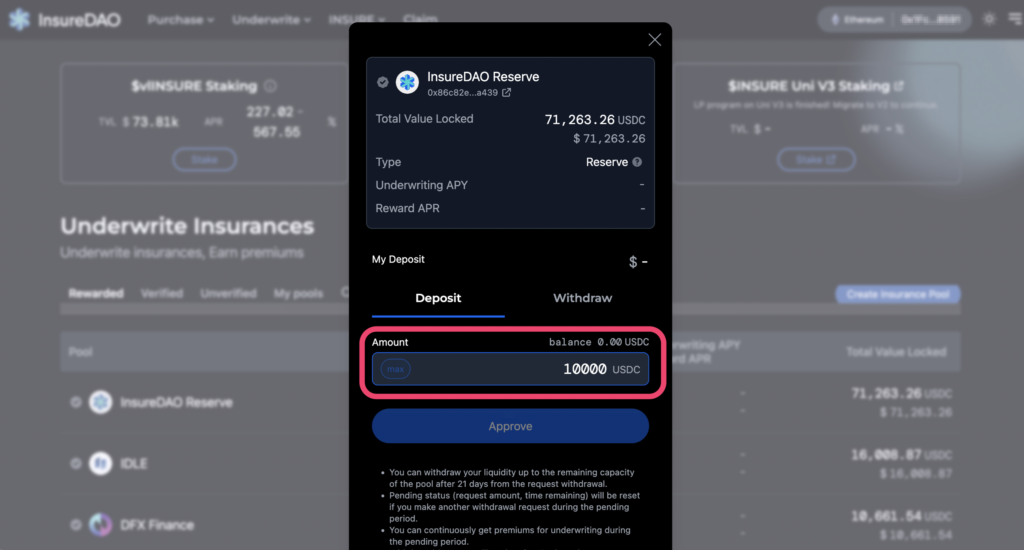

InsureDAOはこういったニーズを満たすための存在として、DeFiプロトコルのハッキングのような何らかのインシデントが発生した際に、「保険の引き受け人(Underwriters)」から「保険を購入していた人(Buyers)」に対して被害額が補填されるという仕組みを提供するプロトコルになります。

つまり、DeFiプロトコルを利用するユーザーが安全に利息を稼ぐことができるように、ハッキングのリスクをヘッジするための保険を提供する存在になります。

特徴的な機能

InsureDAOエコシステムにおける特徴的な機能について、以下3つに焦点を当てて順に解説してまいります。

- 保険プールの作成

- ダイナミックプライシング

- 保険インデックスプール

① 保険プールの作成

InsureDAOは、プロトコルごとに保険プールを分けてリスクを分離しているため、Uniswapで流動性プールを作成できるように、誰でも任意の保険プールを作成することが可能です。

これによって、リスクの高いプロトコルの保険も含めたあらゆる保険が、InsureDAOを通して売買できるようになります。

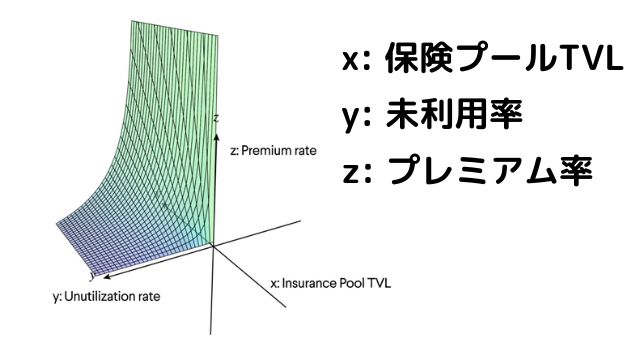

② ダイナミックプライシング

InsureDAOは、アルゴリズムを用いてリスクを測定し、市場の需要と供給に基づいた保険料金の価格設定をダイナミック(動的)に調整しています。

これにより、保険が常に利用可能状態を保証することを目指しています。

また、保険料の急激な変動を防ぐために「保険プールTVL」というパラメータを使用しており、TVLが100万ドル以下の場合には保険料の変動がより緩やかになる設計となっています。

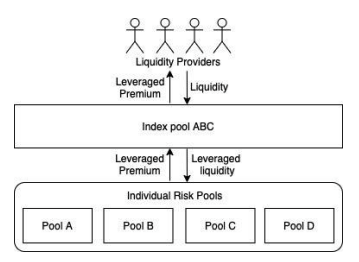

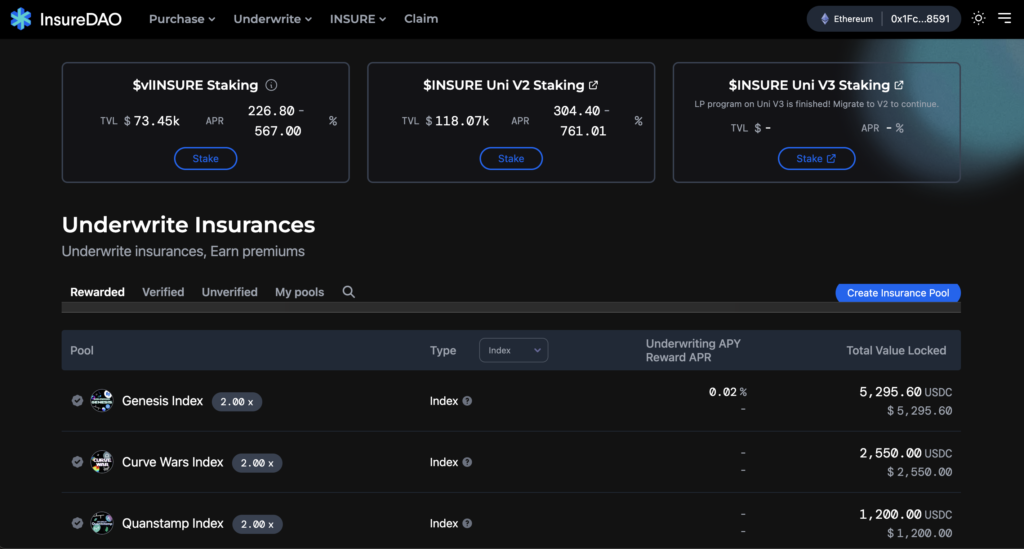

保険インデックスプール

保険インデックスプールは、異なる保険プールで構成されたインデックスのことです。

Underwriters(保険の引き受け人)となり、流動性のためにFunds(資金)を提供する人は、そのリスク選好度に基づいた任意のインデックスを選択して資金を預けることができます。

これは投資におけるインデックス投資と似たようなメリットを提供していて、個別の保険プールについて精査せずとも「テーマ:○○」で括られたグループにまとめて資金提供できるようになります。

要は、Indexという箱を作って、その中に好きな保険商品を詰め込んでレバレッジを利かせられるという機能です。

そして執筆時点では、以下3種類のインデックスプールが開かれています。

- Genesis Index

(BoringDAO, DFX, Divergence, Flexa, Idle, Lixir, New Order, Redacted, Tokemak, Wild credit) - Curve Wars Index

(Convex, Curve, Frax, Olympus, Redacted) - Quanstamp Index

(Aave, Compound, MakerDAO, Reflexer, Tokemak)

さらに、すべてのインデックスプールはその構成要素となるDeFiプールにステークされた流動性を資金提供し、保険料を下げながらUnderwriters(保険の引き受け人)の手数料収益を増加させていくそうです。

登場人物を整理

InsureDAOエコシステムにおける登場人物について、以下4者を順に解説してまいります。

- Buyers(保険の購入者)

- Underwriters(保険の引き受け人)

- ReportingDAO(インシデントオラクル)

- Protocols(対象となるプロトコル)

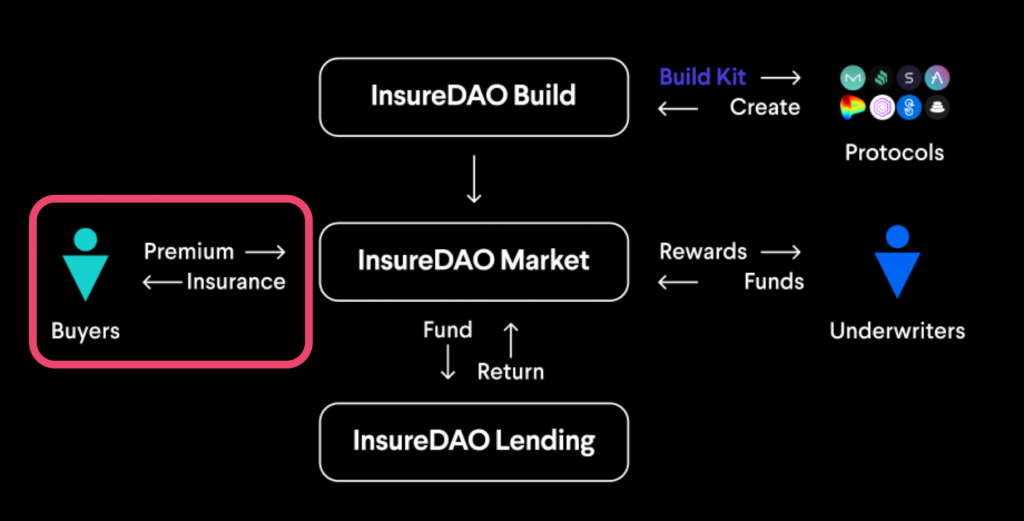

① Buyers(保険の購入者)

Buyersは、保険を購入する立場の人です。

Insurance(保険)を購入しておくことで、DeFiのスマートコントラクトのバグによる被害を補填してもらえる代わりに、Premium(割り増し料金)を支払う必要があります。

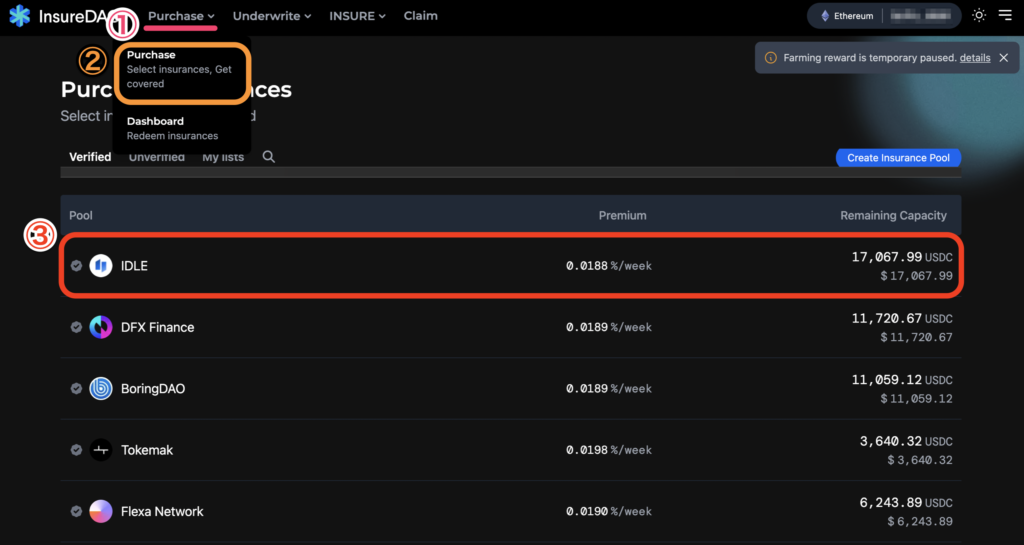

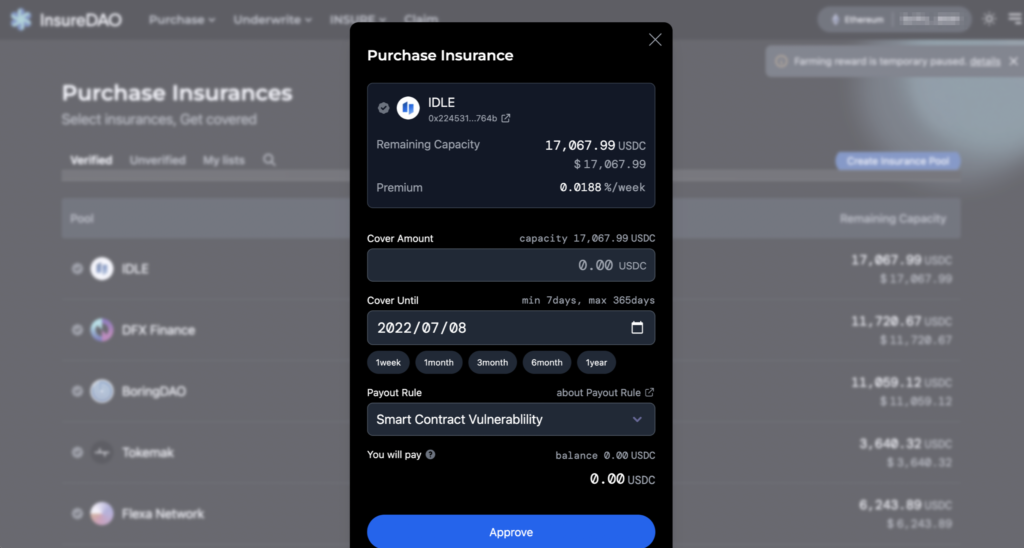

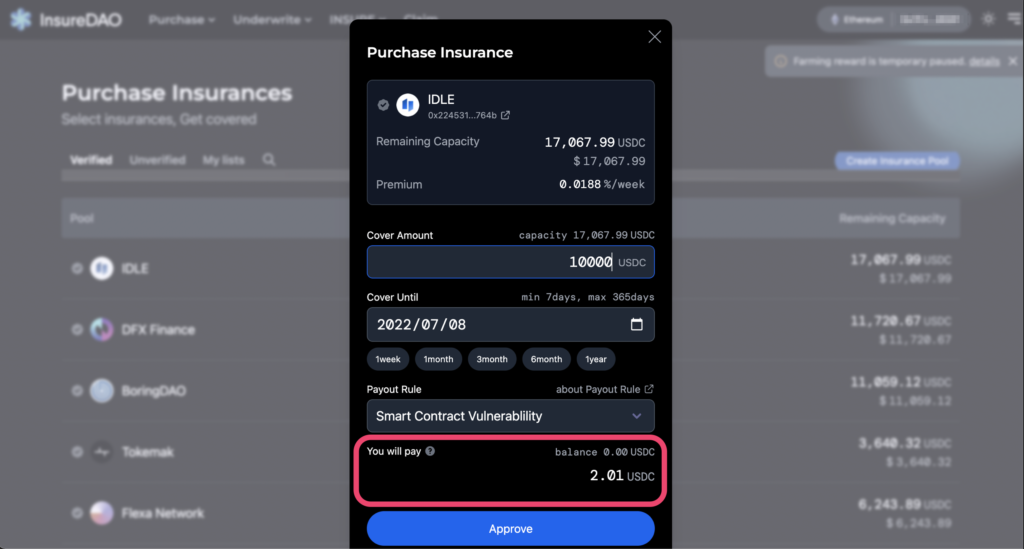

Buyersの大まかな保険購入フローは以下です。

希望の期間で保険に加入することができます。

インシデント発生時に、ReportingDAOがpayout判断をおこなう際に使用する「ルール」を選択する必要があります。

※執筆時点では「Smart Contract Vulnerablility(スマートコントラクトの脆弱性)」一択。

InsureDAOで最初の取引を行う際には、USDCを承認する必要があります。一度承認すれば、他の操作でもこのステップを省略することができます。

保険を購入すると保険が適用され、ダッシュボードから加入した保険を確認することができます。

② Underwriters(保険の引き受け人)

Underwritersは、保険プールに資金を入れておく立場の人です。

Funds(資金)を提供することで、対象DeFiプロトコルのバグ発生時にそこから資金補填がなされるというリスクを負う代わりに、Rewards(報酬)を受け取ることができます。

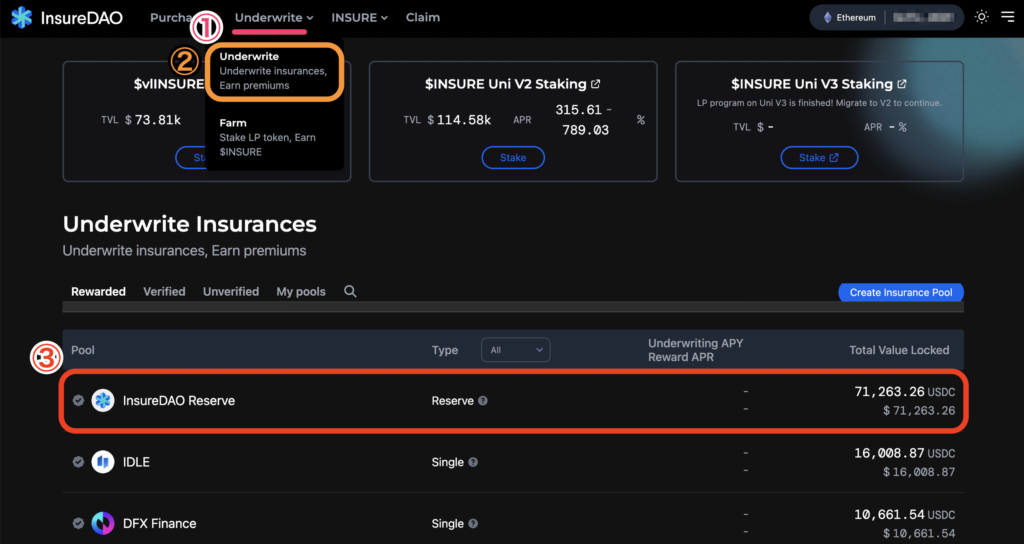

Underwritersの大まかな資金提供フローは以下です。

「Underwriting(引き受け)」タブから、対象のプールをピックアップします。

(最初の取引の場合はUSDCをApproveして、)対象保険プールの引き受け人としてUSDCをデポジットします。

自身の提供したプール資金管理は、「My pools」タブからおこなえます。

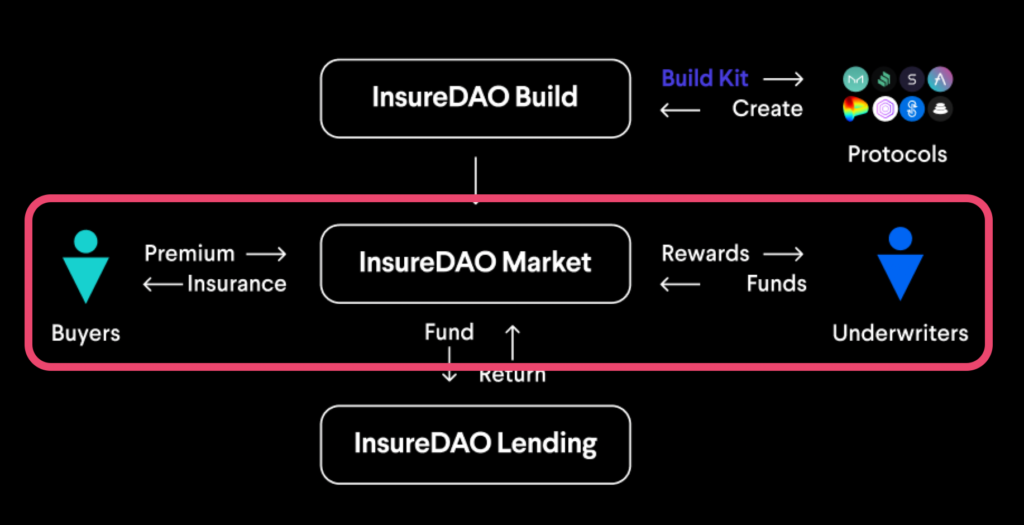

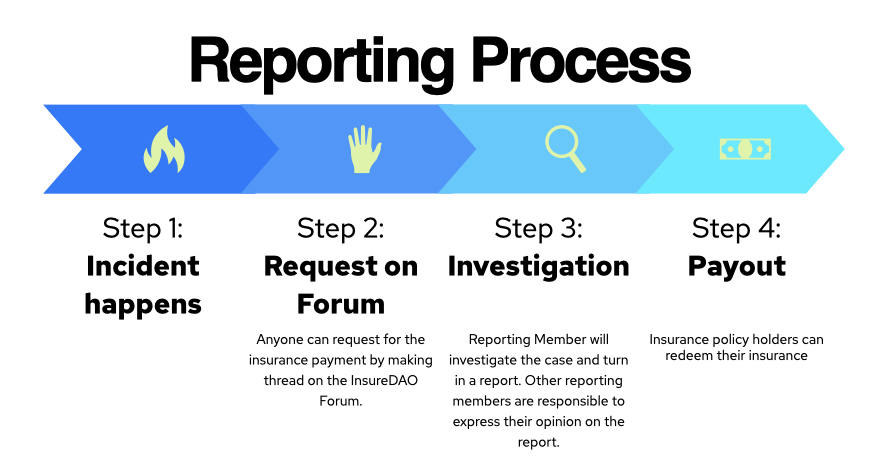

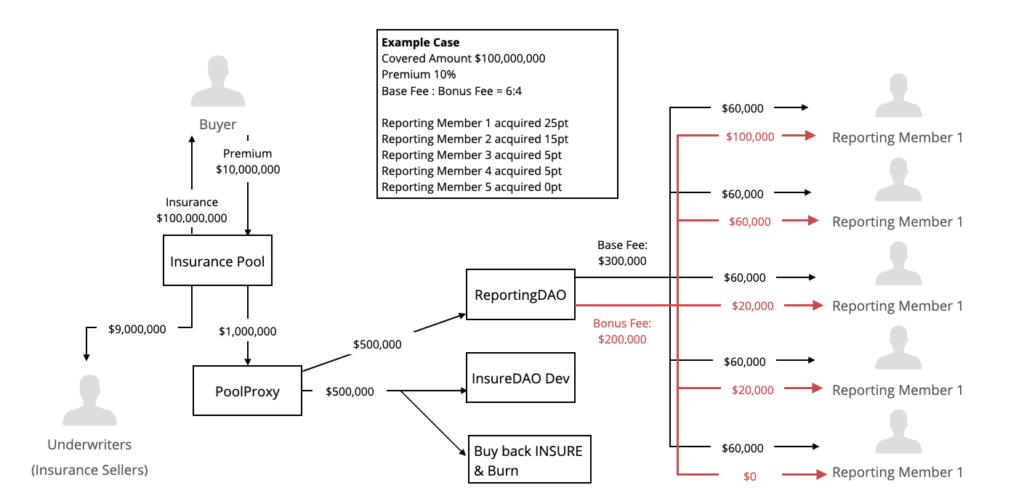

③ ReportingDAO(インシデントオラクル)

①,②をご覧になるとお分かりの通り、InsureDAOでは対象DeFiプロトコルにおいて何らかのインシデントが発生した場合、②Underwriters(保険の引き受け人)が提供した資金を用いて①Buyers(保険の購入者)へ補填がおこなわれます。

では、『DeFiプロトコルが攻撃されて何らかの損害が発生した』という判定は、誰がおこなうのでしょうか?

ここで登場するのが、③ ReportingDAO(インシデントオラクル)になります。

DeFiプロトコルが攻撃されて何らかの損害が発生した場合、インシデントオラクルである「ReportingDAO(※詳細は後述)」が損害発生の判断をした時点で、①Buyers(保険の購入者)は保険金を請求可能となるスキームです。

何らかのインシデントが起きた際、それが本当に起きたのかを判定するための「ジャッジ役」が必要になりますよね。

この役目を、ガバナンストークン(InsureDAOの場合:$INSURE)によって直接民主制モデルで決定づける(投票によって起きたか否かを判定する)プロトコルもありますが、InsureDAOでは間接民主制を採用し、インシデント判定モジュールとして「ReportingDAO」にその権限を委任しています。

なぜこのような役割がエコシステムに設けられているかというと、全てのインシデント事例に対する契約をスマートコントラクトにハードコードすることは、現実的に不可能だからです。

そこで、ReportingDAOのような専門機関をsubDAOとして用いることで、個々のインシデントごとに補填をおこなうかどうか、および支払う金額をいくらにするかどうか決定する機能を、トラストレスに近いかたちで実現することができます。

④ Protocols(対象となるプロトコル)

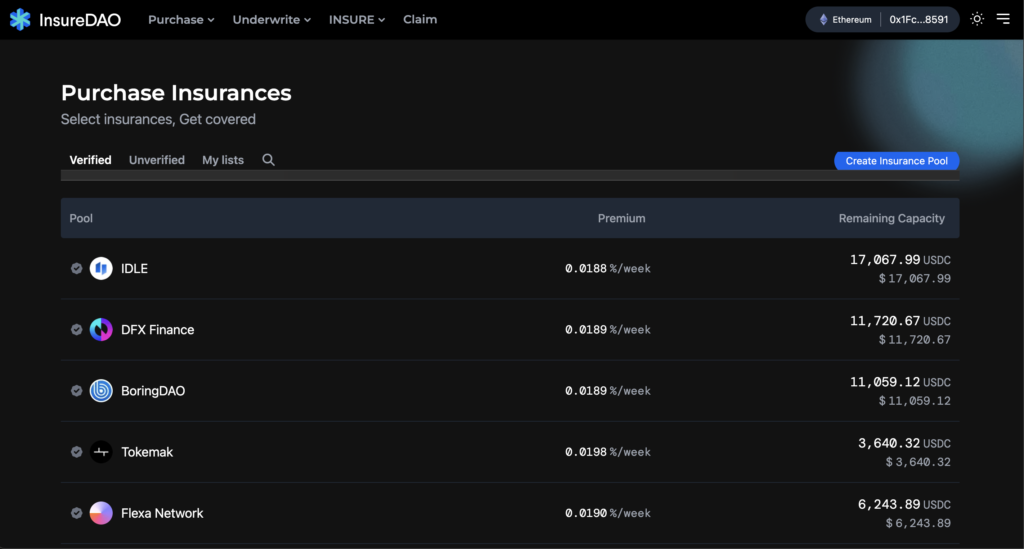

全てのDeFiプロトコルに対して保険を提供するわけにはいきませんので、InsureDAOでは対象となるDeFiプロトコルがいくつか存在します。

執筆時点では、以下DeFiプロトコルのプールが作成されています。

- IDLE

- DFX Finance

- BoringDAO

- Tokemak

- Flexa Network

- Redacted Cartel

- NewOrder

- Divergence

- Wild Credit

- Convex

- Curve

- Frax

- OlympusDAO

- Yearn

- Aave

- MakerDAO

- Compound

- Reflexer

- Liquity

- Synthetix

- Cream

- Instadapp

- Alchemix

- Rari Capital

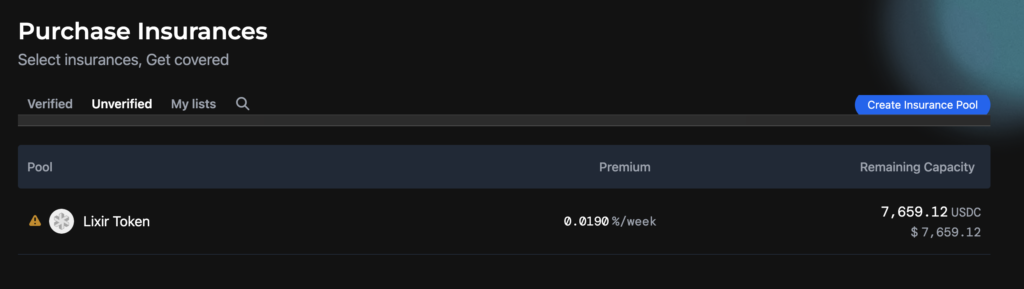

- Lixir Token(Unverified)

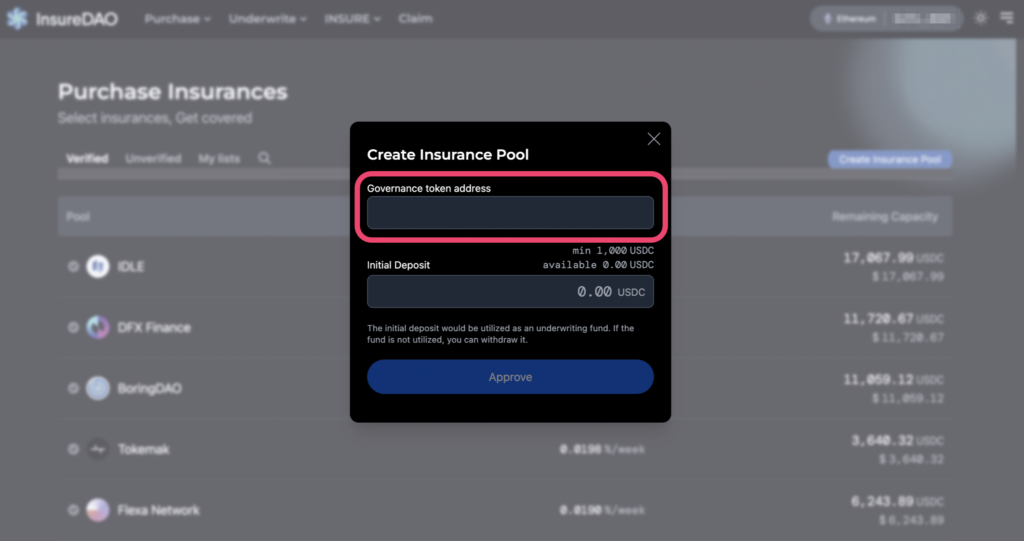

これらのDeFiプロトコルは、自身で(または第三者によって)保険プールを作成することによりマーケットにリストされています。

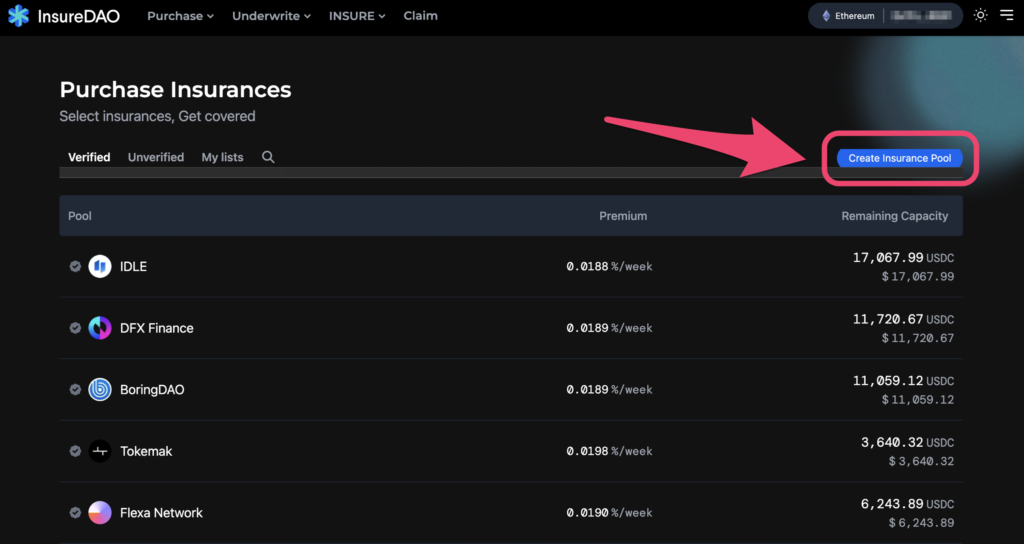

DeFiプロトコルをInsureDAO Marketにリストする際の大まかなフローは以下です。

作成したいプロトコルのガバナンストークンアドレスを入力します。

初期流動性としてプールに預けるUSDCの金額($1000以上)を入力します。

ここで預けられた資金は、Underwriters(保険の引き受け人)の資金分として活用されます。

もし利用されない場合は、引き出し(withdraw)が可能です。

プール作成時には、上写真のように「Unverified(未検証)プール」として表示され、INSUREトークンの報酬は与えられません。

検証を受けるためにはリクエストを提出する必要があり、また報酬については別途ガバナンスの提案を行い、ガバナンス投票を通過することで報酬を得ることができる状態になります。

筆者の考察・論考

この続き: 1,667文字 / 画像1枚

まとめ

今回は、Ethereumにアクセスできる人なら誰でもKYCなしで、あらゆる保険を作成・購入・引受することが可能なPeer to Poolの保険市場プロトコル「InsureDAO」について紹介・解説しました。

本記事が、「InsureDAO」の概要や注目ポイント、DeFi保険プロトコル事例などについて理解したいと思われている方にとって、少しでもお役に立ったのであれば幸いです。

また励みになりますので、参考になったという方はぜひTwitterでのシェア・コメントなどしていただけると嬉しいです。

🆕記事をアップしました🆕

— イーサリアムnavi (@ethereumnavi) July 2, 2022

今回は、

🩹KYCの必要なし

🩹あらゆる保険を作成・購入・引受することが可能

🩹Peer to Poolの保険市場プロトコル

「InsureDAO」について解説しました✍️

スマートコントラクトの資金流出に保険をかけられること、ご存知でしたか?@insuredao https://t.co/fKg5LAEFeV

本記事の中では文量の関係上、トークンエコノミクスや開発中のレンディング機能などについて触れることができませんでした。

イーサリアムnaviを運営するSTILL合同会社では、web3/crypto関連の記事執筆業務やリサーチ代行、その他(ご依頼・ご提案・ご相談など)に関するお問い合わせを受け付けております。

まずはお気軽に、こちらからご連絡ください。

- 法人プランLP:https://ethereumnavi.com/lp/corporate/

- Twitter:@STILL_Corp

- メールアドレス:info@still-llc.com